Release 2.51.0: Unterstützung für Firmenlastschriften

/0 Kommentare/in News/von Norbert SchollumIn den vergangenen Wochen sind wieder zwei neue Versionen von Fakturia ausgeliefert worden, zuletzt die Version 2.51.0 am 28.04.2021. Folgende Features und Erweiterungen sind enthalten:

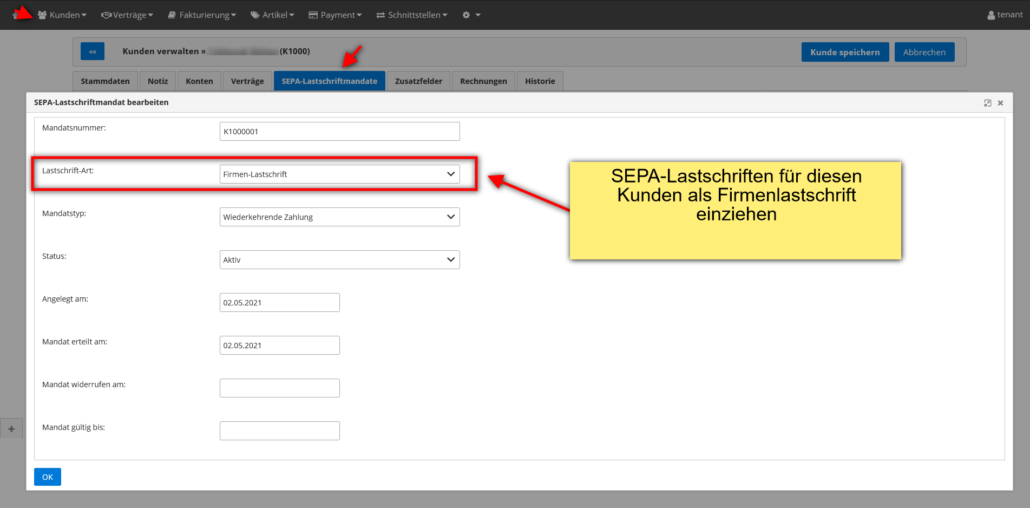

Unterstützung für Firmenlastschriften

Mit Fakturia lassen sich SEPA-Lastschriften einfach und kostengünstig direkt über die Hausbank abwickeln. Bisher konnte hierfür nur auf die Lastschriftart „Basis-Lastschrift“ zurückgegriffen werden. Ab sofort sind auch die im B2B-Bereich üblichen Firmenlastschriften möglich. Um SEPA-Lastschriften aus einem Kundenvertrag als als Firmenlastschrift einzuziehen, muss das Lastschriftmandat am Kunden als Firmenlastschrift gekennzeichnet werden:

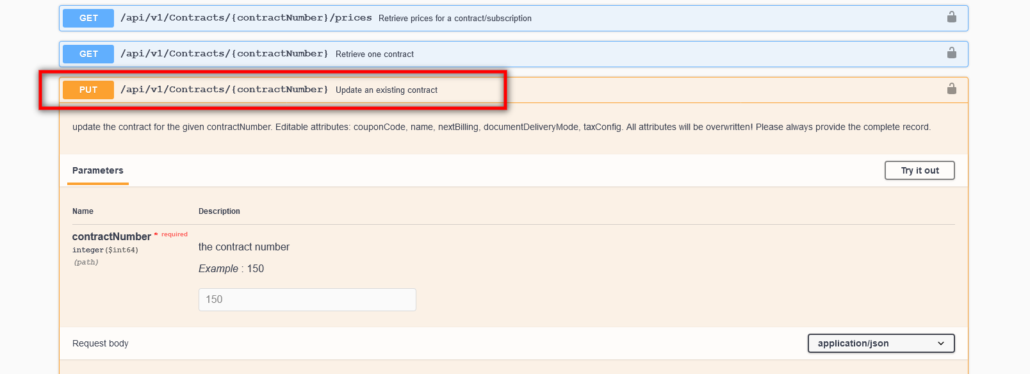

API: Vertrag bearbeiten

Um einige Parameter eines Vertrages per API ändern zu können, steht jetzt auch ein PUT-Endpoint für den Vertrag zur Verfügung:

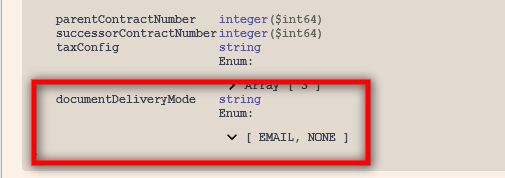

API: Konfiguration Rechnungsversand-Modus

In der Fakturia-GUI können Sie am Vertrag einstellen, ob Rechnungen direkt automatisch per E-Mail an den Kunden zugestellt werden sollen oder nicht. Diese Einstellung lässt sich nun auch über die REST-API (bei Update oder Erstellung eines Vertrages) vornehmen:

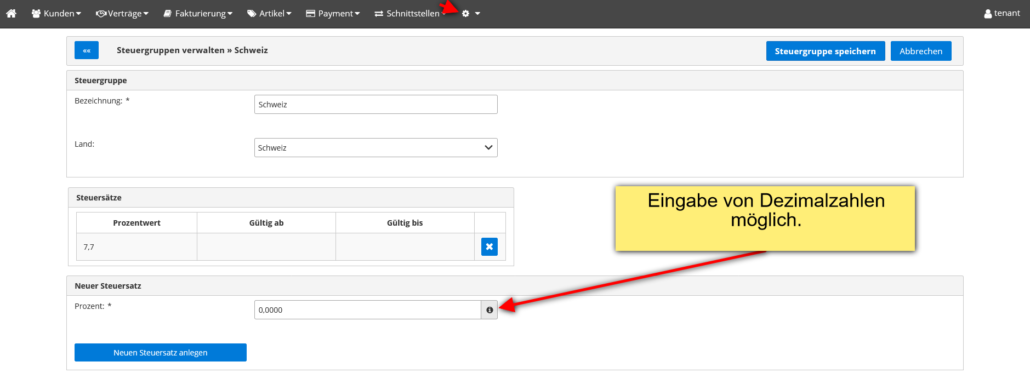

Steuersätze mit Dezimalstellen

Fakturia ermöglicht die Pflege von weltweiten Steuersätzen. Die Eingabe des Steuersatzes war bisher aber auf Ganzzahlen beschränkt. In einigen Ländern wie beispielsweise der Schweiz sind jedoch Dezimalzahlen im Steuersatz üblich. Um auch mit diesen Steuersätzen arbeiten zu können, haben wir das System entsprechend erweitert.

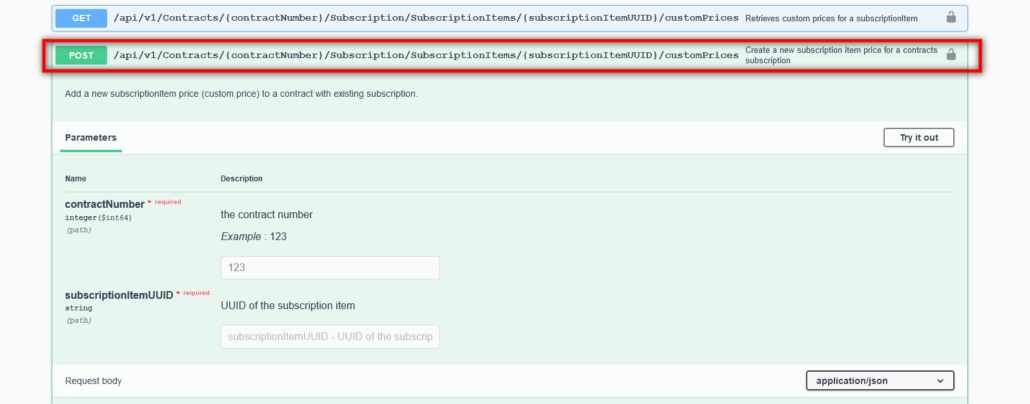

API: Custom Prices pflegen

Pro Kundenvertrag lassen sich die Preise eines Aboartikels beliebig überschreiben. Dies war bisher aber nur über die GUI möglich. Die Sonderpreise können nun auch über die API gesetzt werden:

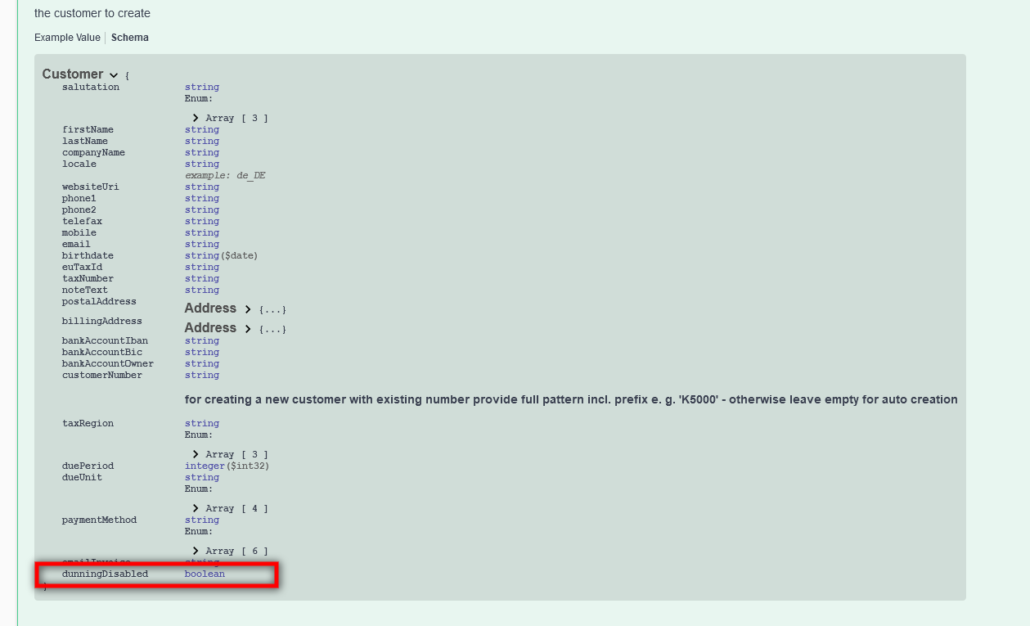

API: Kunde von Mahnlauf ausschließen

Besonders wichtigen Kunden möchte man u. U. keine automatisierten Mahnmails zukommen lassen. Neben einer Einstellungsmöglichkeit im Kundenstammsatz in der GUI, lässt sich dieser Parameter nun auch über die API setzen:

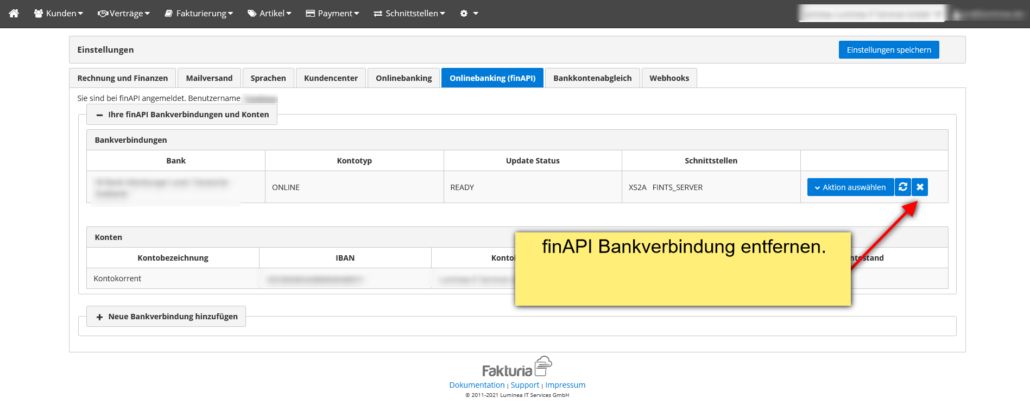

finAPI: Löschen von Bankverbindungen

Einmal hinzugefügte Bankverbindungen können aktuell nicht mehr aus dem finAPI-Account manuell entfernt werden. Mit der neuen Fakturia Version ist dies nun möglich. Sollten Sie Probleme mit einer Bankverbindung haben, entfernen Sie diese am besten komplett und fügen Sie das Konto dann wieder neu hinzu.

Release 2.49.0: API-Erweiterungen

/0 Kommentare/in News/von Norbert SchollumIn unserem Oster-Release mit der Version 2.49.0 vom 31.03.2021 dreht sich alles um die REST-API:

API: Preise für Vertragsabo

Ein neuer API-Endpoint im Bereich der Verträge erlaubt es ab sofort, sämtliche Preisinformationen zu den Abo-Artikeln eines Vertrages abzurufen. Hierbei werden auch Rabatte und Sonderkonditionen für den Kunden berücksichtigt. Der Endpoint ist zu finden unter https://api.sandbox.fakturia.de/documentation/#/Contracts/contractPrices.

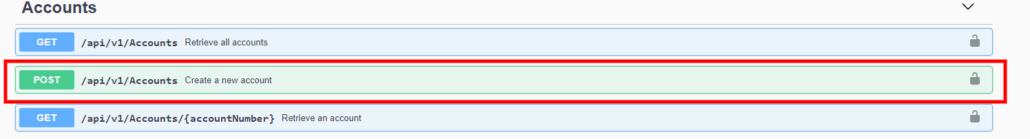

API: Kundenkonten erstellen

Für die Kundenkonten war seitens der API bisher nur ein lesender Zugriff möglich. Nun können mittels POST-Endpoint auch auch neue Kundenkonten über die API erstellt werden. Weiterhin wurde das Datenmodell erweitert: Die zugeordneten FiBu-Konten (Kreditor, Debitor) werden jetzt mitgeliefert bzw. können bei Kontoerstellung mitgegeben werden.

API: Gekündigte Verträge erstellen

Bei der Vertragsverwaltung in Fakturia spielt der Status des Vertrages eine zentrale Rolle. Daher wird dieser Wert streng vom System kontrolliert und kann auch nicht beliebig über die API verändert werden. Eine Ausnahme haben wir mit diesem Release nun zugelassen: Es geht um bereits gekündigte und ausgelaufene Verträge, die zu Dokumentationszwecken in Fakturia importiert werden sollen. In diesem Sonderfall ist es bei der Vertragserstellung über die API nun zulässig, dass der Status mit dem Wert „ENDED“ bereits vorgegeben wird. Voraussetzung hierbei ist, dass das Datum für das Vertragsende mit übergeben wird.

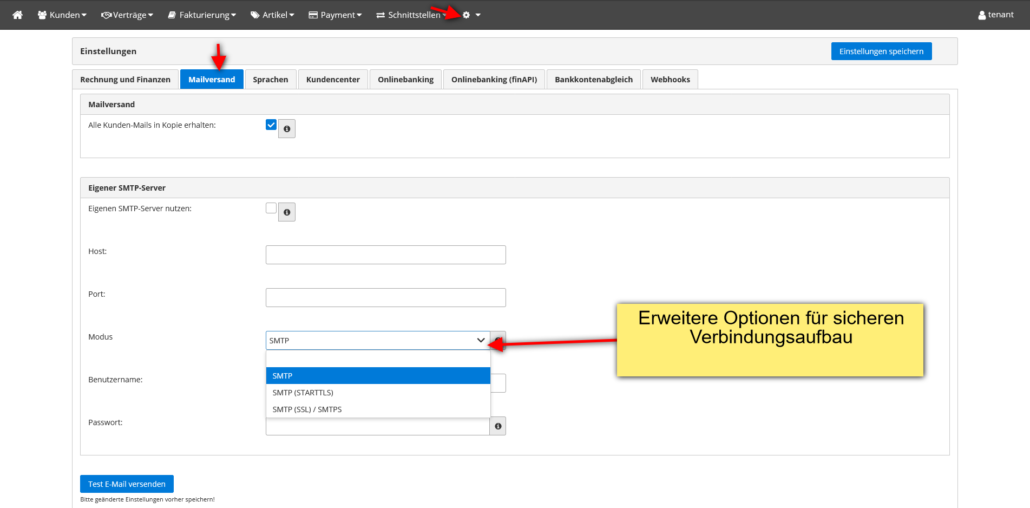

Erweiterte Einstellungsmöglichkeiten für eigenen SMTP-Server

Beim Versand von E-Mails über Fakturia besteht die Möglichkeit, einen eigenen Mailserver (SMTP-Server) in den Einstellungen zu hinterlegen. Für den sicheren Verbindungsaufbau (SSL) stehen nun weitere Optionen zur Auswahl:

Release 2.46.0 / 2.47.0: SSO für das Kundencenter

/0 Kommentare/in News/von Norbert SchollumIn den vergangenen Wochen ist wieder viel passiert: Die Fakturia Versionen 2.46.0 und 2.47.0 sind mit folgenden Funktionserweiterungen live gegangen:

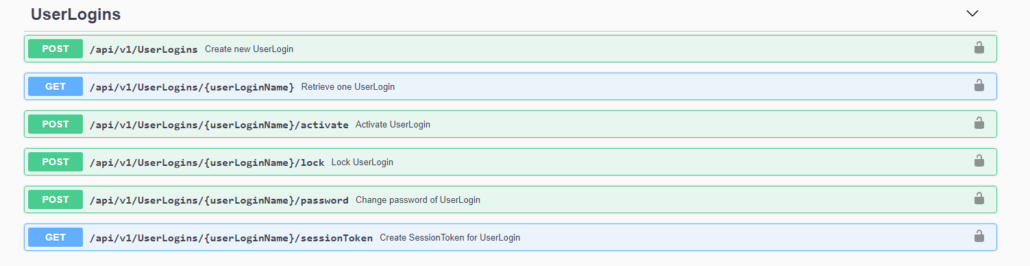

Single Sign-on für das Kundencenter

Über unser Whitelabel SelfService-Portal haben Ihre Kunden u. a. Zugriff auf Rechnungen und Verträge. Für den Login auf das Portal werden die Zugangsdaten von Fakturia generiert und dem Kunden per E-Mail zugestellt. Existiert auf Ihrer Seite jedoch bereits ein geschlossener Mitgliederbereich oder eine App muss Ihr Kunde mit zwei Zugangsdaten arbeiten, was auf Kundenseite zu Irritationen führen kann.

Aus diesem Grund haben wir unsere REST-API nun um einen leichtgewichtigen SSO-Ansatz erweitert: Mittels eines im Hintergrund generierten SessionTokens meldet sich der Kunde nur einmalig bei Ihnen im Portal an. Der Login in das SelfService-Portal von Fakturia erfolgt dann ganz automatisch – die Eingabe von Benutzername und Passwort ist nicht mehr erforderlich. So könnten Sie beispielsweise das Kundencenter per iFrame in Ihrem Benutzerbereich medienbruchfrei integrieren.

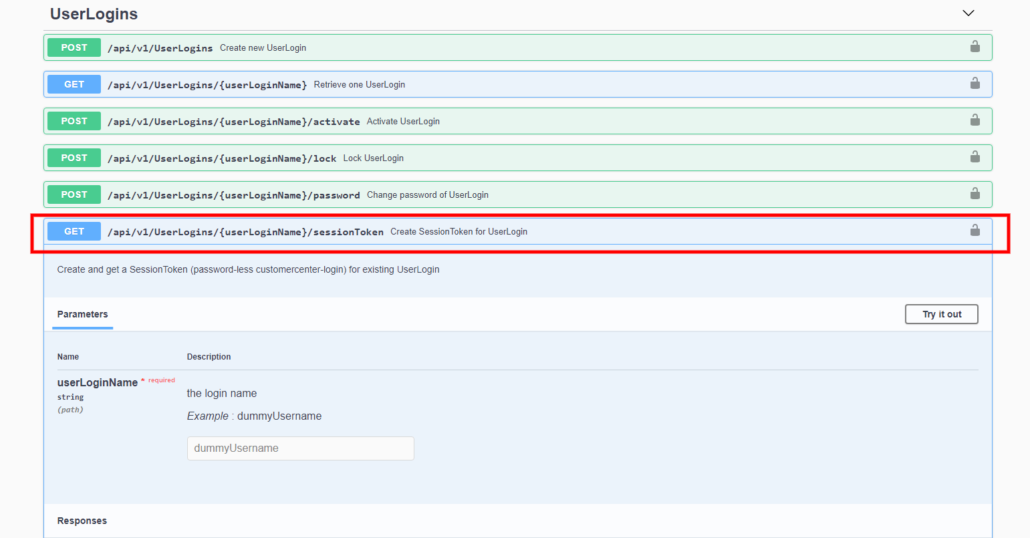

API: Kundencenter-Login erzeugen

Mittels der neuen API-Funktionen im Bereich UserLogins ist es möglich, Kundenzugänge für das SelfService-Portal über die API zu verwalten. Diese Zugänge konnten bisher nur über die Backoffice-GUI gepflegt werden. Die Anwendungsfälle im einzelnen:

- Kunden-Login anlegen (inkl. Wunschpasswort)

- Kunden-Login aktivieren / sperren

- Kunden-Login auslesen

- Passwort für Kunden-Login ändern

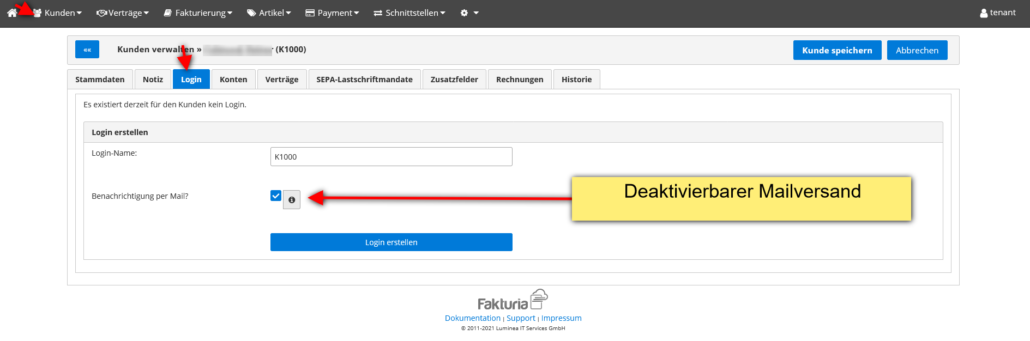

Kundencenter-Login: Optionaler Mailversand

Erfolgen Aktionen am Kunden-Login (Login erstellt, Zugang gesperrt / aktiviert usw.) wird der Kunde in jedem Fall per E-Mail informiert. Um die Mailzustellung im Einzelfall zu unterbinden, steht eine neue Option zur Verfügung:

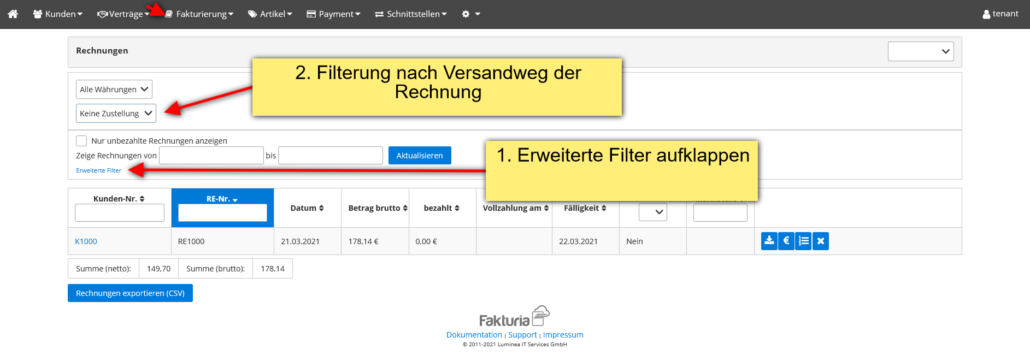

Rechnungsübersicht: Filterung nach Versandweg

Seit dem Release 2.41.0 lässt sich über den Versand-Modus am Vertrag einstellen, ob Rechnungen automatisch per E-Mail zugestellt werden sollen oder nicht. Um auch in der Rechnungsübersicht gezielt nach dem Versand-Modus filtern zu können, haben wir die Filteroptionen der Rechnungsübersicht entsprechend erweitert:

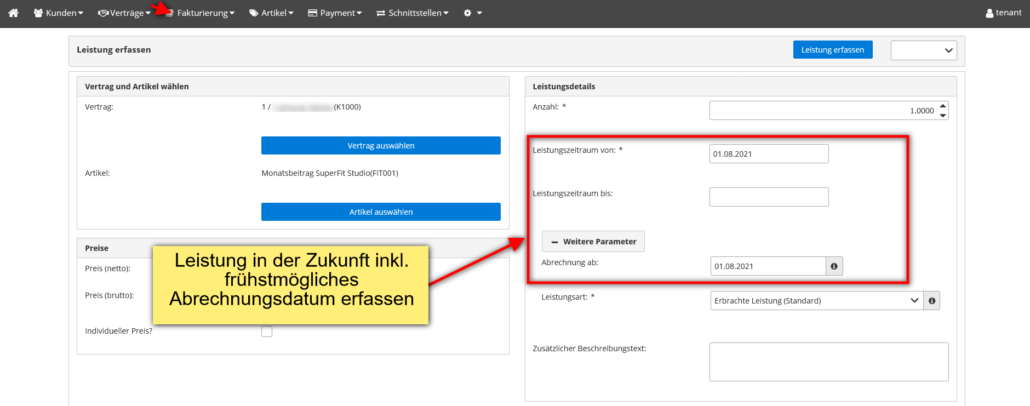

Leistungen in der Zukunft erfassen

Wurde bisher eine Leistung über die Leistungserfassung eingebucht, durfte für das Leistungsdatum kein Datum in der Zukunft ausgewählt werden. Diese Einschränkung haben wir nun aufgehoben. Weiterhin besteht jetzt die Möglichkeit, das frühstmögliche Abrechnungdatum für die Leistung vorzugeben. So können Sie z. B. eine Leistung die erst in einigen Monaten fällig wird (aber vom Kunden bereits beauftragt wurde) bereits jetzt erfassen. Sobald das gewünschte Abrechnungsdatum erreicht ist, wird die Leistung beim nächsten Rechnungslauf abgerechnet.

Achtung: Sofern Sie bei einer Leistung in der Zukunft keinen Wert für „Abrechnung ab“ eintragen, wird die Leistung sofort beim nächsten fälligen Rechnungslauf abgerechnet!

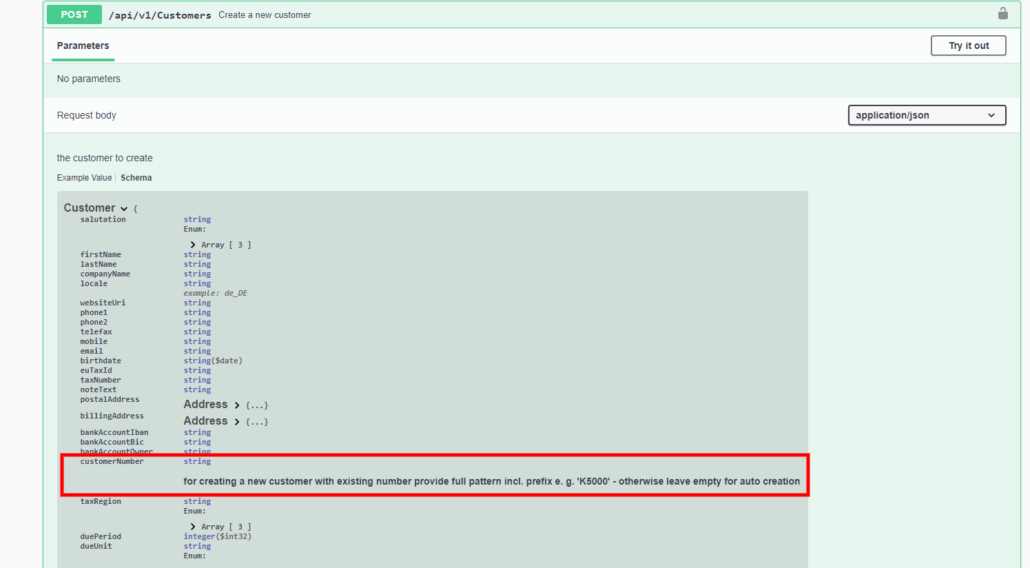

API: Vorgabe der Kundennummer

Bei der Erstellung eines Kunden über die REST-API wurde die Kundennummer bisher immer automatisch vom System vergeben. Diesen Wert können Sie nun fest vorgeben, vorausgesetzt, er entspricht dem von Fakturia genutzten Format inkl. Prefix (z.B. K2000).

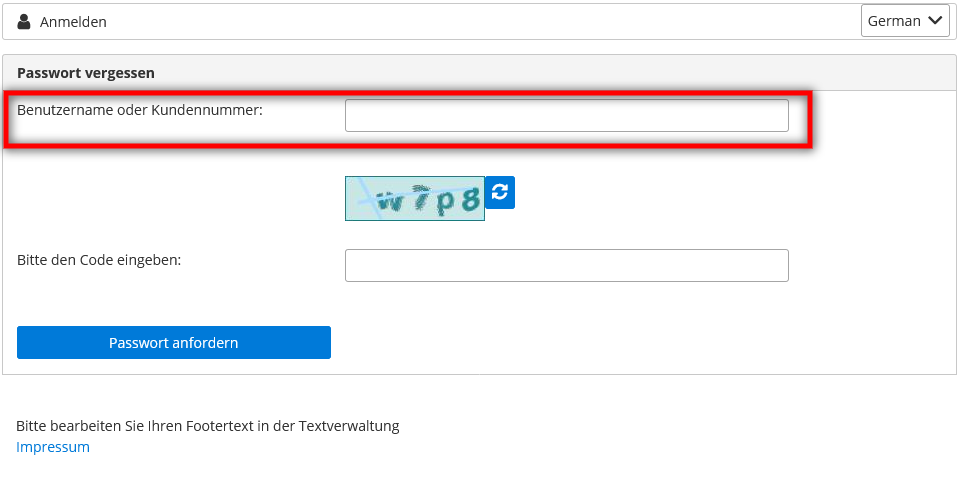

Kundencenter: Passwort zurücksetzen per Kundenummer

Hat Ihr Kunde sein Passwort für das SelfService-Portal vergessen, muss für die Neuvergabe der Benutzername angegeben werden. Ist jedoch auch dieser dem Kunden entfallen, standen bisher keine weiteren Optionen für die Wiederherstellung des Passworts zur Verfügung. Ab sofort lässt sich die Wiederherstellung des Passworts auch über die Kundennummer auslösen. Diese sollte der Kunde in jedem Fall zur Hand haben, da sie auf jeder Rechnung aufgedruckt ist.